先週、日経平均の銘柄入れ替えが発表されました。

パイオニアに代わり、オムロン(6645)が組み入れられます(3月8日,日経新聞社発表)。

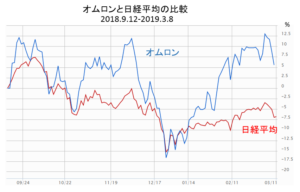

この半年の値動きを日経平均と比べると、なかなか、よい銘柄である事がわかります。

しかし、仮に良い銘柄でなくっても、

ETFを含む日経平均連動型の全てのファンドが、

パイオニアを売ってオムロンを買うことになります。

発表時点でのパイオニアの株価は65円。オムロンは4755円。

発表後、オムロンの株価は一気に上がりました。

なにも、お祝いで買いが集まったわけではありません。

今回はそれを説明します。

新しくオムロンを組み入れた日経平均指数の発表は、3月18日朝から実施されます。

従って、その前営業日である3月15日には、投資信託の運用資産にオムロンを組み入れておく必要がありますね。

15日の終値は予想できないので、仮に15日の終値が、3月8日の価格と同じとしておきましょう。

いくらなんでも、65円のパイオニアを売る程度では、4755円のオムロンはとても買えないですね。

この場合、ほかの224銘柄全体をうっすらと売って、必要なお金を捻出します。

その金額を計算してみましょう。

日経平均型の投資信託は、推定残高 16兆円です(トリオAM推計)。

これを、現在の日経平均 約21000円(3月11日の前場)、

さらに日経平均の除数27.003 (3.11の値、日経新聞社発表)

で割ると、

日経平均型投資信託は、225各銘柄の組み入れ株式数が算出できます。

16兆円 ÷ 21000 ÷ 27 = 28,218,694

だいたい、2820万株と計算できますね。

オムロンを 2820万株買うとすると、

4755円 x 2820 万株 =1340億円

必要となります。

このお金を作るために、うっすらと224銘柄を売るのです。

今の東証一部の一日の取引金額は2兆円くらいですから、6%程度を占める結構な売り圧力となります。

従って、市場は下げやすくなっています。

一方、オムロンの3月8日時点の時価総額は1兆1700億円です。それに対し、1340億円の買いが入りますから、結構なマーケットインパクトがある事になります。

案の定、3月11日前場にはオムロンは買い一色、売りがないので価格が付かず、特別買い気配で5460円に上ってしまいました。

4755円から1割以上の上昇ですから、上記で計算した1340億円ではなく、1500億円を超えるオムロンの買いとその資金捻出のための市場全体の売りが同時に起こっていたということになります。

少し複雑になってしまいましたが、3月11日の市場は、

こうしたカラクリあったのだ、という事を理解しておくと、

市場の動きを読みやすくなるでしょう。

注

(日経平均の計算方法は公表されています。

1.計算は、時価総額とは関係なく、額面換算で株価を認識する必要がありますが、たまたま、パイオニアもオムロンもみなし50円額面だったので市場で付ける株価と一致します.

2.このブログで書いた計算ではオムロンのニーズを投資信託のみとしました。実際には裁定取引も考慮する必要がありますが説明が難しい割に影響が少ないので割愛しました)